3.

EVITARE DI FARE GLI IDIOTI

“Le persone cercano di essere brillanti – io invece

provo semplicemente a non essere un idiota,

ma è più difficile di quanto si pensi.”

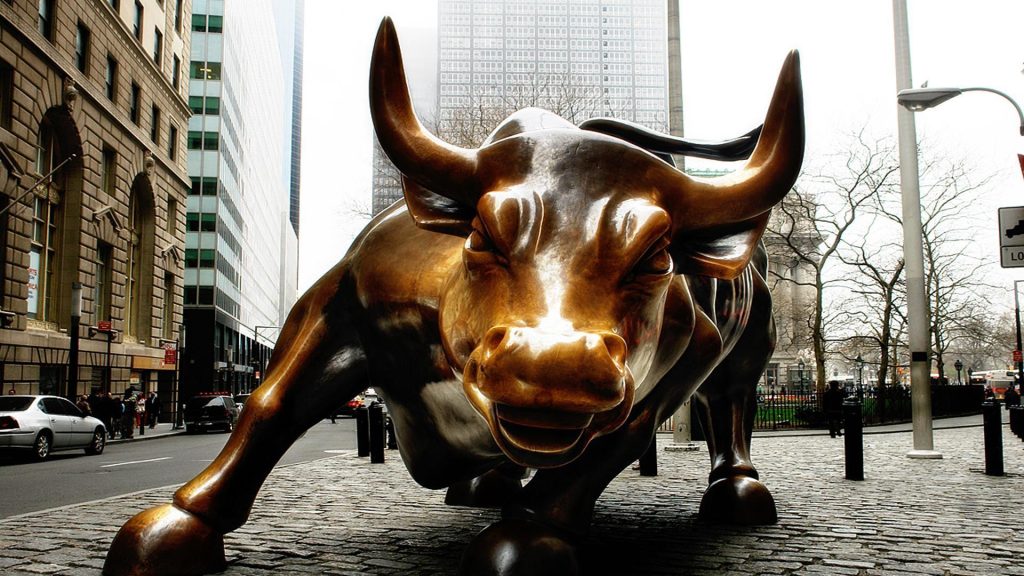

La filosofia di investimento di Charlie si fonda sulla teoria che un mercato azionario miope tenda a sottoprezzare le azioni di un’azienda rispetto al valore economico a lungo termine che l’azienda può esprimere. Quando ciò accade, Charlie acquista azioni di quell’azienda, le tiene a lungo e lascia che sia l’intrinseca dinamica economica del valore aziendale a trainare verso l’alto il suo valore azionario di mercato. L’unica cosa di cui deve preoccuparsi è evitare errori stupidi, che nel suo caso sono perlopiù errori di omissione, come, per esempio, non agire subito quando individua un buon investimento o investirci troppo poco quando se ne presenta l’opportunità. Che, in verità, è cosa più difficile di quel che si potrebbe pensare.

11.

UN PREZZO SBAGLIATO SU CUI SCOMMETTERE

“Stiamo cercando un prezzo sbagliato su cui scommettere.

Ecco che cos’è un investimento. E dobbiamo saperne

abbastanza da capire se il prezzo è stato davvero

valutato male. Ecco che cos’è un investimento di valore.”

Un’azienda è valutata male quando il prezzo delle sue azioni non corrisponde all’andamento economico a lungo termine dell’azienda. L’errore di valutazione può essere al rialzo, il che significa che il prezzo delle azioni sopravvaluta in maniera importante le prospettive a lungo termine dell’azienda. Oppure l’errore potrebbe essere al ribasso, il che significa che il prezzo delle azioni le sottovaluta notevolmente. Quando il prezzo delle azioni inizia a scendere, l’attività comincia a essere svalutata al ribasso rispetto alle prospettive future a lungo termine dell’azienda. Più basso è il prezzo delle azioni, più la società è svalutata. In questa circostanza le probabilità sono a nostro favore ed è il momento di comprare. Per una cifra moderata, acquistiamo un’azienda con ottime possibilità di crescita, il cui prezzo delle azioni è valutato in modo errato al ribasso. Perché si verifica questo errore di prezzo? La causa è da ricercarsi nella natura miope di quelle istituzioni – principalmente fondi comuni di investimento e hedge fund – che hanno un ruolo dominante nel mercato azionario e che si preoccupano unicamente della direzione che prenderà il prezzo delle azioni di una società nei successivi sei mesi. Charlie, al contrario, si preoccupa solo di quale sarà l’andamento del valore economico intrinseco di un’azienda nei successivi dieci anni. È la discrepanza tra le due metriche a creare l’errore di prezzo e l’opportunità per Charlie di acquistare.